Michael Burry là ai?

Michael Burry (Michael James Burry) là nhà đầu tư người Mỹ, sáng lập quỹ phòng hộ Scion Capital, và là nhân vật trung tâm trong cuốn sách cũng như bộ phim The Big Short, tác phẩm từng đoạt giải Oscar “Kịch bản chuyển thể xuất sắc nhất”. Trước khi trở thành “cái gai” của Phố Wall, Burry từng theo học y khoa tại Đại học Vanderbilt và nội trú tại Stanford, nhưng niềm đam mê đầu tư đã khiến ông rẽ hướng.

Từ những ngày đầu đăng tải phân tích chứng khoán trên Internet, Burry nhanh chóng nổi bật nhờ khả năng định giá tài sản dưới giá trị thực và phong cách đầu tư giá trị. Tên tuổi của ông thực sự bùng nổ khi dự đoán chính xác cuộc khủng hoảng tài chính 2008, đặt cược vào sự sụp đổ của thị trường thế chấp dưới chuẩn, và thu về hơn 800 triệu USD lợi nhuận cho quỹ của mình.

Michael Burry ngoài đời thực (trái) và Michael Burry trên phim được diễn viên Christian Bale thể hiện trong phim The Big Short (phải). Nguồn historyvshollywood.com.

Từ đó, Burry được xem là “tiếng nói cảnh báo” giữa những giai đoạn hưng phấn cực độ của thị trường, từ bong bóng nhà đất đến cơn sốt AI và token hóa tài sản ngày nay.

Toàn cầu cuồng AI: trở thành “cơn sốt nghìn tỷ đô”

Ngành AI hiện đang chứng kiến lượng tiền đầu tư khổng lồ chưa từng có. Tổng giá trị các thỏa thuận liên quan đến OpenAI, NVIDIA, AMD, Oracle… có thể vượt 1 nghìn tỷ USD, dù hầu hết các startup AI, bao gồm OpenAI, vẫn chưa có lợi nhuận thực sự.

Điểm đáng chú ý là các khoản đầu tư này chủ yếu tập trung vào cơ sở hạ tầng vật lý: ChipAI, trung tâm dữ liệu, công nghệ điện toán chuyên dụng. Đây là khác biệt cơ bản so với bong bóng dot-com, khi dòng tiền chủ yếu chảy vào quảng cáo và các startup trực tuyến chưa tạo ra doanh thu.

Chính khối lượng vốn khổng lồ này vừa tạo ra cơ hội vừa gieo rắc rủi ro, đặt ra câu hỏi: Liệu AI có đang bị thổi phồng quá mức?

Đọc thêm: Chủ tịch Fed New York cho rằng chính sách nới lỏng định lượng sẽ sớm quay trở lại

Michael Burry tái xuất và cảnh báo bong bóng AI

Là nhà đầu tư theo trường phái contrarian (đầu tư đi ngược xu hướng thị trường), Burry thường đi ngược đám đông, đặt cược vào những thị trường mà phần lớn nhà đầu tư bỏ qua hoặc tin tưởng quá mức. Ông còn nổi tiếng với các dự đoán sớm về cổ phiếu meme, Tesla, Ark Fund của Cathie Wood, và gần đây là Nvidia, Palantir.

Gần đây, Burry đã thực hiện bán khống thông qua việc mua put options (quyền chọn bán) cổ phiếu hai công ty Nvidia và Palantir trị giá tổng cộng 1,1 tỷ USD. Ông dự đoán và đặt cược vào khả năng giá cổ phiếu AI sẽ giảm.

Dữ liệu cho thấy định giá hiện tại các công ty này đang ở mức phi lý: Palantir đang có P/E 417 (tỷ lệ giá trên lợi nhuận mỗi cổ phiếu) và P/S 116 (tỷ lệ giá trên doanh thu thuần mỗi cổ phiếu), còn Nvidia cũng vượt xa các mức định giá hợp lý với P/E 53 và P/S 28. Điều này phản ánh mức định giá cổ phiếu các công ty này đang ở mức cao hơn rất nhiều so với lợi nhuận và doanh thu thuần của mỗi cổ phiếu.

Những con số này không chỉ phản ánh kỳ vọng tăng trưởng cực đoan mà còn bộc lộ mức độ nhạy cảm của cổ phiếu trước bất kỳ thay đổi nhỏ nào về lợi nhuận hoặc doanh thu thực tế. Khi giá trị kỳ vọng vượt xa nền tảng cơ bản, sự điều chỉnh, nếu đến, thường diễn ra nhanh và đau đớn.

Tín hiệu ẩn sau động thái của Burry

Vào ngày cuối tháng 10, Burry bỗng nhiên đổi hình bìa trên X về sự kiện Tulip Mania, ngầm nhắc về bong bóng hoa Tulip thế kỷ 17. Đồng thời, ông cũng cập nhập bài đăng mới với hình ảnh nhân vật của mình trong The Big Short kèm trích dẫn: “Sometimes, the only winning move is not to play” ám chỉ rằng đôi khi thị trường quá rủi ro, tốt nhất là không tham gia.

Sometimes, we see bubbles.

— Cassandra Unchained (@michaeljburry) October 31, 2025

Sometimes, there is something to do about it.

Sometimes, the only winning move is not to play. pic.twitter.com/xNBSvjGgvs

Người không chơi là người thắng, có phải là điều Burry đang ám thị. Nguồn @michaeljburry.

Ông còn đổi tên tài khoản thành Cassandra Unchained, một lời nhắc về nữ tiên tri bị nguyền trong thần thoại Hy Lạp khi người này tiên đoán đúng nhưng không ai tin.

Tất cả động thái này dường như thống nhất một thông điệp: AI đang bước vào giai đoạn đầu cơ cao trào, nơi dòng vốn luân chuyển nhanh hơn tốc độ tạo ra giá trị thực, và các định giá phi lý đang được hợp lý hóa bằng niềm tin hơn là dữ liệu.

Trong bối cảnh AI, khi doanh thu chưa tương xứng với dòng tiền đầu tư khổng lồ, các chỉ số này trở thành chứng cứ định lượng cho thấy bong bóng có thể đang hình thành.

Bong bóng AI có thật sự đang hình thành?

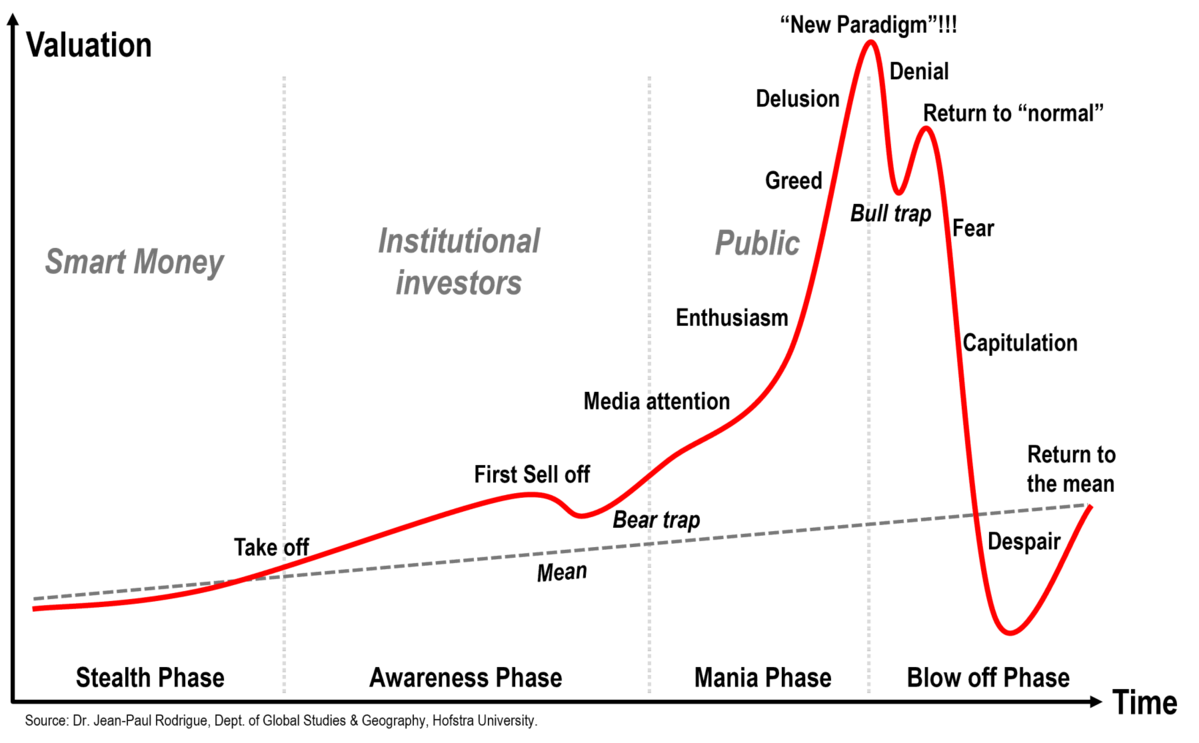

Cơ chế hình thành bong bóng kinh tế

Bong bóng kinh tế xuất hiện khi giá tài sản tăng nhanh vượt xa giá trị thực, thường đi kèm với hành vi đầu cơ và tâm lý “sợ bỏ lỡ” (FOMO). Quá trình này bắt đầu từ hoài nghi ban đầu: Nhà đầu tư nghi ngờ khả năng sinh lời hay tính bền vững của một công nghệ hoặc thị trường mới, nhưng vẫn tò mò về tiềm năng tăng trưởng.

Khi một số người đặt cược và gặt hái lợi nhuận sớm, hiệu ứng truyền miệng và FOMO thúc đẩy dòng tiền đổ mạnh vào, tạo ra bùng nổ đầu tư.

Đáng chú ý, trong giai đoạn này, giá tài sản không tăng nhờ nhu cầu thực hay lợi nhuận hiện tại, mà được thổi phồng nhờ các kỹ thuật tài chính phức tạp, như quyền chọn, giao dịch tuần hoàn, và các hợp đồng phái sinh. Đây chính là “mô hình tăng trưởng ảo”: giá trị thị trường có vẻ khổng lồ, nhưng không phản ánh giá trị nội tại hay tiềm năng sinh lời thực sự.

Khi mức định giá vượt quá giới hạn chịu đựng của nhà đầu tư, cú sụp đổ giá xảy ra, dẫn tới điều chỉnh mạnh mẽ trên thị trường.

Vòng xoay tài chính tuần hoàn: Cơn sốt AI đang bị thổi phồng

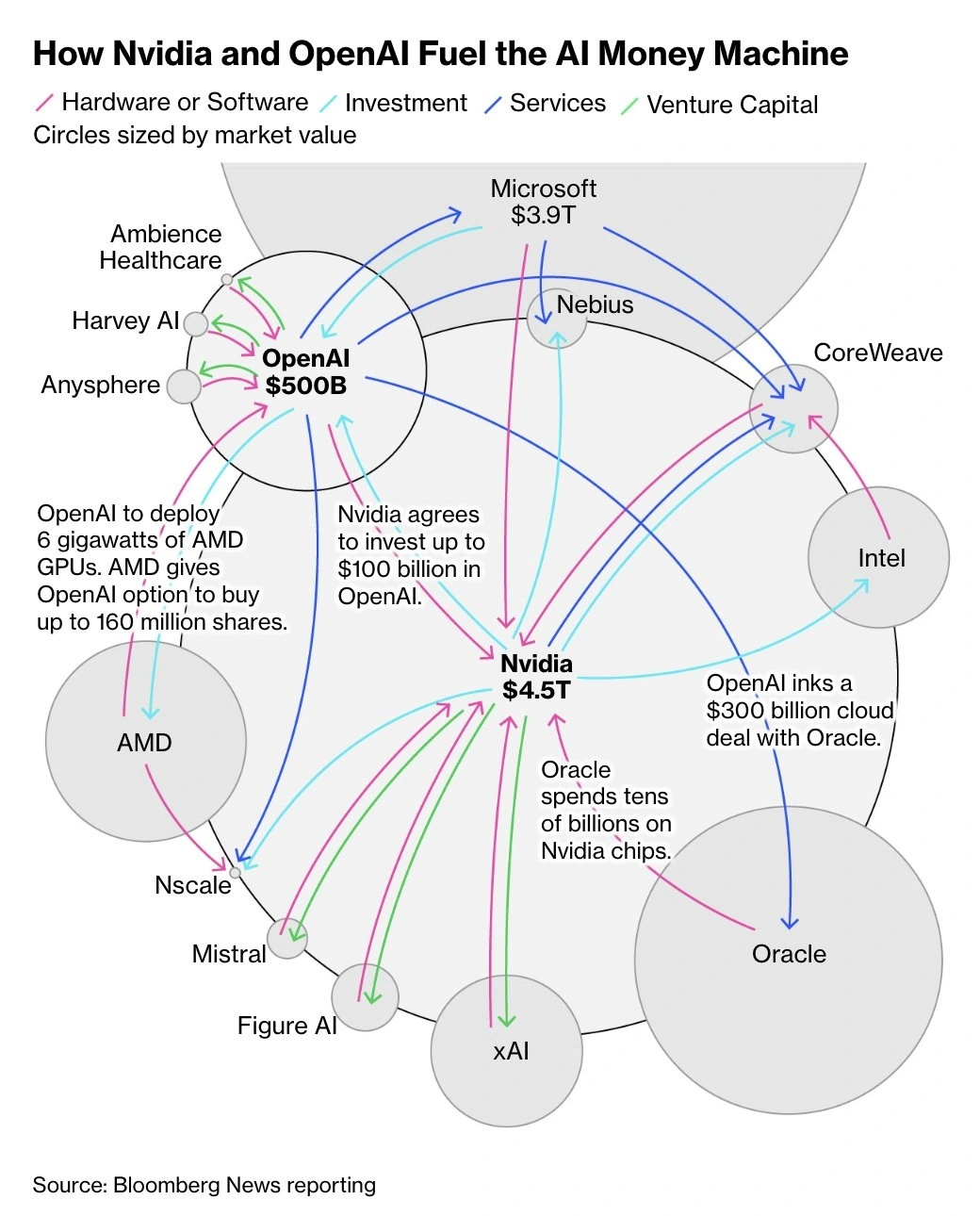

Một trong những hiện tượng đáng chú ý nhất là mạng lưới giao dịch tuần hoàn giữa các công ty AI lớn: Nvidia, OpenAI, Oracle, AMD, CoreWeave, và xAI của Musk. Về bản chất, giao dịch tuần hoàn là việc mua bán lặp đi lặp lại giữa các bên liên quan mà không tạo ra thay đổi thực sự về quyền sở hữu hay giá trị nội tại.

Ví dụ điển hình: NVIDIA đầu tư 100 tỷ USD vào OpenAI để xây trung tâm dữ liệu. Đổi lại, OpenAI cam kết mua hàng triệu chip AI từ NVIDIA. Tiếp đó, OpenAI ký thỏa thuận hàng trăm tỷ USD với Oracle, trong khi Oracle mua chip từ NVIDIA, tạo nên vòng luân chuyển vốn khép kín.

Kết quả là vòng luân chuyển vốn khép kín: Tiền từ Nvidia → OpenAI → Oracle → quay lại Nvidia.

Hiện tượng này gợi nhớ đến chiêu trò giao dịch tuần hoàn trong chứng khoán, khi thị trường bị “đánh lừa” rằng cổ phiếu đang được mua nhiều, dù quyền sở hữu thực tế không thay đổi.

Trong bối cảnh AI, các vòng xoay này đã thổi phồng định giá thị trường lên hàng nghìn tỷ USD, đồng thời tạo ra rủi ro hệ thống chồng chéo. Và chỉ cần một mắt xích, như OpenAI, gặp sự cố tài chính, hiệu ứng domino có thể lan sang toàn bộ mạng lưới.

Khi vốn đầu tư vượt xa lợi nhuận

Hai tuần trước, Nvidia công bố đầu tư 100 tỷ USD vào OpenAI để xây trung tâm dữ liệu, đổi lại OpenAI sẽ mua chip của Nvidia. Thỏa thuận này bị chỉ trích vì tính tuần hoàn của dòng tiền.

Không dừng lại, OpenAI tiếp tục ký thỏa thuận hàng chục tỷ USD với AMD, và trở thành cổ đông lớn của hãng chip này.

Vài ngày sau, OpenAI lại ký tiếp hợp đồng 300 tỷ USD với Oracle để xây trung tâm dữ liệu, trong khi Oracle tiếp tục mua chip Nvidia. Vòng tròn hoàn hảo: Nvidia → OpenAI → Oracle → Nvidia.

CoreWeave cũng tham gia: Nvidia nắm 7% cổ phần, đồng thời ký hợp đồng 6,3 tỷ USD mua dịch vụ. OpenAI nhận 350 triệu USD đầu tư từ CoreWeave, rồi mở rộng hợp đồng lên 22,4 tỷ USD. Thậm chí, xAI của Elon Musk nhận 2 tỷ USD từ Nvidia gắn với hợp đồng thuê chip 5 năm.

Tổng quy mô các thỏa thuận này có thể vượt 1 nghìn tỷ USD, trong khi OpenAI vẫn chưa có lợi nhuận và thừa nhận sẽ không có lãi cho đến cuối thập kỷ.

Các ông lớn công nghệ giữ khoảng cách

Tuy nhiên, không phải tất cả công ty AI đều tham gia vòng xoay này. Apple và Google lựa chọn hướng đi thận trọng. Apple tập trung tích hợp AI vào sản phẩm (iPhone, iOS) thay vì xây trung tâm dữ liệu khổng lồ. Trong khi, Google tự phát triển chip TPU và sử dụng cơ sở hạ tầng đám mây riêng, không phụ thuộc NVIDIA.

Sự vắng mặt của hai gã khổng lồ này cho thấy vòng xoay tuần hoàn không phải con đường duy nhất để phát triển AI, đồng thời hạn chế rủi ro hệ thống nếu cơn sốt AI sụp đổ.

Dấu hiệu bong bóng đang rõ ràng hơn

Paulo Carvão, nghiên cứu viên cao cấp tại Trường Kennedy, Harvard, nhận định: “Các thỏa thuận tuần hoàn từng là đặc trưng của bong bóng dot-com cuối thập niên 1990, khi các startup mua dịch vụ của nhau để tạo ảo giác tăng trưởng.”

Morningstar cảnh báo: “Nếu bong bóng vỡ trong vòng một năm tới, những thương vụ như giữa OpenAI và Nvidia sẽ được nhớ như tín hiệu sớm nhất.”

Báo cáo mới nhất cho thấy Oracle chỉ thu về 14 xu lợi nhuận trên mỗi USD doanh thu từ mảng điện toán đám mây AI, do chi phí thuê máy chủ Nvidia quá cao. Biên lợi nhuận mỏng như dao cạo này đã kéo giá cổ phiếu Oracle giảm và tạo hiệu ứng lan truyền tiêu cực trên toàn thị trường công nghệ.

Cơn sốt vốn hóa AI, dù được bọc trong danh nghĩa đổi mới công nghệ, đang mang đầy đủ dấu hiệu cổ điển của một bong bóng tài chính: Định giá phi lý, giao dịch chéo, và kỳ vọng không dựa trên dữ liệu.

Lịch sử không lặp lại, nhưng thường gieo vần

Từ bong bóng Tulip Mania thế kỷ 17, đến bong bóng dot-com năm 2000, mọi bong bóng đều có điểm chung: Con người tin rằng “lần này thì khác”.

AI có thể là tương lai của năng suất và công nghệ, nhưng dòng tiền nghìn tỷ đô hiện nay có thể đang đi quá nhanh so với giá trị kinh tế thực mà nó tạo ra.

Như lời Burry cảnh báo: “Sometimes, the only winning move is not to play.”

Có lẽ, trong cơn sốt AI hiện tại, người không chơi là người thắng.

Đọc thêm: Bybit hợp tác Backed Finance đưa cổ phiếu Nvidia, Apple, Microsoft lên blockchain Mantle